之前写过几篇区块链投资相关的文章:

- 关于区块链的一些思考:稳定币USDT的价值和虚拟货币涨跌趋势

- 第一次进行比特币交易的尝试

- 关于区块链的思考(续):不同交易所相同价格波动成因与交易所的暴利

- 区块链/币圈/虚拟货币常见骗局(2020/06/5持续更新)

- 基于机器学习的比特币行情预测

- 5分钟在以太坊区块链上发行符合ERC-20标准的代币

后面总结了一篇2020年的虚拟币交易过程:炒币与量化交易

21年以后就没再公开写过炒币的过程了。今年4月份的时候,有人在博客下留言,希望我写一下最近的虚拟币量化操作。这个留言是9月份时看到的,刚好我也想总结一下,以备后续查阅,打算写这篇博客。等到真正动笔的时候,已经11月中旬了。

之前的博客写到了2020年11月清仓了所有虚拟币,后续的操作是2021年开始的。

挖矿

2021-2-6:

在v2上看到有人说用GPU挖矿能赚钱,我用新电脑的3070显卡又试了一下。

电费按1元/度算,显卡200w功率,平均一小时电费0.2元。

用minerstat软件,平均50MH/s挖ETH,挖了1小时,预计收入0.00008ETH,按ETH一万RMB的价格算,一小时0.8元,净赚0.6元。一天净赚15元。

显卡温度稳定在60度,对显卡的损坏不算大。

可以尝试挖几天矿。

2021-3-9:

从2月开始挖矿,之前一直在ok上挖矿,总共赚了0.0359ETH,相当于359RMB,平均一天赚10元。

今天换了一个大矿池,一天就赚了18元,以后都在这个大矿池挖矿了。

2021-3-14:

最近挖矿很赚钱,有时候会想那些很有点小钱的人,看到挖矿那么赚钱,会不会堵上全部身家去挖矿。今天刚好看到一篇文章:骗局揭秘:矿机的僵尸模式 - 知乎。文章的主角抵押了房子,获得了400万,打算买矿机赚钱,结果被人坑了。

有很多时候,机会就在眼前,你也看到了机会,进行了行动,结果被第三方原因坑了,导致血本无归。

网上流传的暴富故事数不胜数,很多人看完故事后,都会想着,如果有下一个暴富的机会,我一定要赌上全部身家。但事实是,暴富的永远只是少数人,更多赌上全部身家、想要暴富的人最终没赚到任何钱。比如说,2017年,当时世界上最大的区块链交易所被黑客攻破,存在里面的所有币都被偷光了,交易所第二天就宣布破产。如果你在这个交易所上赌上所有身家,那你会死的很惨。

所以,即使一个生意很赚钱,你心动了,也不要赌上全部的钱,把所有筹码都交出去。永远都要留有子弹。

P.S. 矿机的僵尸模式,原作者是李明阳,原文被封了,贴的是转载的链接

2021-5-25:

把挖矿获得的0.03 ETH 转到OK,然后打算存到sushi 赚利息。

sushi同时需要ETH与USDT,78 USDT,0.03 ETH 同时加入挖矿,预计年化18%

sushi需要的是价格1:1的ETH和USDT,最大的风险是买来的ETH在一年内跌了18%,这样的话,挖矿纯亏。

打算等ETH跌到2100的价位,买1一个ETH用来挖矿。

2021-5-28:

以2563的价格买了0.5 ETH,再加上1284 USDT,参加流动性挖矿,预期年化18%。

2021-6-13:

最近一直在用显卡挖矿,平均一天10元的收益。有时候会去找有没有收益较高的小币种,尝试了很多小币种,发现收益其实不高。

只能说,如果这个小币种收益高,会有大批的矿工抢着去挖,基本轮不上我。

作为没有花大量时间研究挖矿的普通矿工,我赚个挖矿的市场平均收益就可以了。

2021-10-15:

之前一直挖矿的交易所最近要对中国客户停止交易服务,我看了一下,现在大约有1500 CNY的比特币。换成Xrp后,存到gate交易所。gate交易所,之前还有200 USD的存货,现在累计有425 USD。

挖矿打算继续用这个交易所挖,只是以后赚到的BTC,无法换成其他类型的币进行转账。

从4月到现在,累计挖矿赚了4000 RMB,其中gate交易所有3000 RMB,剩下的一千在ok。

之前OK的本金我按我的11500 +10万算的。现在更新一下,是我的12500本金+10万。

2021-11-15:

在网上看到有人说CPU现在可以挖矿赚钱了。有一个新的币种,叫RTM,最近涨了7倍,用CPU挖矿可以赚到钱。

写文章的作者用的是顶级CPU,5950X,算力4000,一天能赚20元。

我的CPU是中端型号,当时买台式机的时候,只想到有游戏需求,买的显卡比较好,现在显卡挖矿快把成本回收了,买的CPU只是普通型号。

我的CPU 10600KF,算力只有500,一天能赚2元。CPU大约功耗100瓦,一天2瓦,算下来基本不赚钱。还是不用CPU挖矿了。

这台台式机至少能用3年,等到以后换电脑的时候,CPU和显卡都要换最顶级的。

2022-11-18

挖矿总结

挖矿主要是在21年虚拟币牛市的时候进行,今天基本没进行挖矿。去年底换了房子,新租的地方,电脑离床近,如果挖一天,会影响午休,就没挖矿了。

去年一年断断续续挖矿,累计赚了4千,不算少。可惜对于我这种工作很忙的人来说,是没有时间搞这种副业。

挖矿带来的经验,就是遇到风口,可以上,但不要投入全部身家,总有意外会发生。

以及下次换电脑,要换个顶配的,次旗舰也不够。

炒币

2021-4-29:

看到一篇文章讲无风险套利的:简单三步即享500%年化收益–资金费套利策略 | 交易策略| 欧易OKEx官网 | 欧易OKEx

看的我心动了,把挖矿赚的钱转了过去,总共 259 USDT,换成了0.093336 ETH

我选择了一半ETH用于10倍杠杆做多,一半ETH用于10倍杠杆永续做空。

2021-5-3:

发现之前4月的操作有问题,因为我是以太坊本位的做多与做空,那么赚的和亏的都是以太坊。如果以太坊暴跌,那么本金是会被亏掉的,于是我打算换成USDT本位。

卖出以太坊后,获取272 USDT,选择一半美元10倍杠杆做多,一半美元10倍杠杆永续做空。

2021-5-5:

今天仔细研究了套利的原理,发现跟之前想的不一样。做空合约套利的基本原理是永续合约的价格高于现货的价格,只有满足这个条件时,做空套利才是顺利的。

而并不是所有时候,永续合约的价格都高于现货的价格。只有当大家看好这个币,愿意以高于现货的价格买入永续合约时,才会有做空套利的空间。

我看了一下ETH过去一周的资金费率(永续合约与现货之间的价差),总利润0.2%,10倍杠杆的利润为2%。

因为我是用美元作为计价货币进行套利,所以我需要在永续合约与现货价差最大的虚拟货币上进行套利,这样才能赚到最多的利润。

写了一个程序,获取过去7天和过去30天的各种主流币的资金费率。

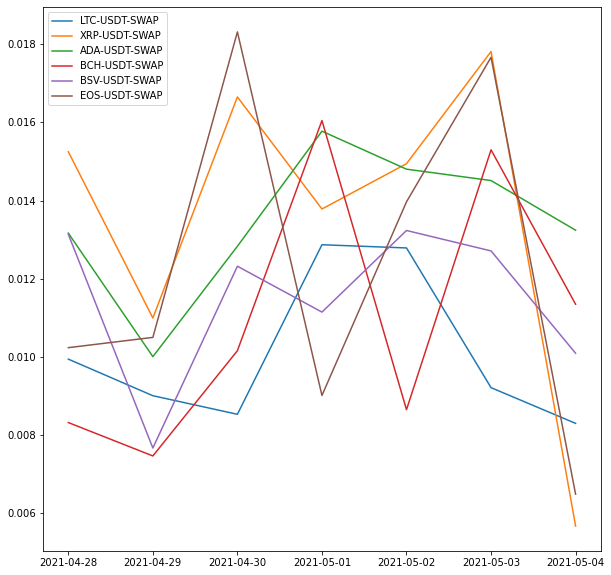

结果如下:

[[‘XRP-USDT-SWAP’, 0.09985480000000002, 7.0], [‘ADA-USDT-SWAP’, 0.09270960000000002, 7.0], [‘EOS-USDT-SWAP’, 0.0907818, 7.0], [‘BCH-USDT-SWAP’, 0.08249449999999998, 7.0], [‘BSV-USDT-SWAP’, 0.08085969999999999, 7.0], [‘LTC-USDT-SWAP’, 0.0741091, 7.0], [‘MATIC-USDT-SWAP’, 0.06823914999999998, 7.0], [‘1INCH-USDT-SWAP’, 0.06079710000000001, 7.0], [‘FIL-USDT-SWAP’, 0.057408499999999994, 7.0], [‘DOGE-USDT-SWAP’, 0.05383425000000001, 7.0], [‘BTC-USDT-SWAP’, 0.0469797, 7.0], [‘DOT-USDT-SWAP’, 0.0362696, 7.0], [‘LINK-USDT-SWAP’, 0.0336864, 7.0], [‘ETH-USDT-SWAP’, 0.029651399999999998, 7.0], [‘TRX-USDT-SWAP’, 0.02931820000000001, 7.0], [‘ETC-USDT-SWAP’, 0.024851000000000005, 7.0]]

[[‘XRP-USDT-SWAP’, 0.4476709, 25.0], [‘ADA-USDT-SWAP’, 0.4311464000000001, 25.0], [‘EOS-USDT-SWAP’, 0.4173584999999999, 25.0], [‘BSV-USDT-SWAP’, 0.34310050000000003, 25.0], [‘LTC-USDT-SWAP’, 0.31487339999999997, 25.0], [‘BCH-USDT-SWAP’, 0.2847544999999998, 25.0], [‘DOT-USDT-SWAP’, 0.24776469999999995, 25.0], [‘TRX-USDT-SWAP’, 0.2429364, 25.0], [‘FIL-USDT-SWAP’, 0.2420936, 25.0], [‘BTC-USDT-SWAP’, 0.2365753, 25.0], [‘ETC-USDT-SWAP’, 0.23413720000000002, 25.0], [‘ETH-USDT-SWAP’, 0.2268508, 25.0], [‘DOGE-USDT-SWAP’, 0.22552120000000006, 25.0], [‘LINK-USDT-SWAP’, 0.20149410000000004, 25.0], [‘1INCH-USDT-SWAP’, 0.17724460000000003, 25.0], [‘MATIC-USDT-SWAP’, 0.06823914999999998, 25.0]]

可以看出,XRP、ADA、EOS这3个币的利润非常高,25天的时间,可以获取超过40%的利润。

我又画了一张图:

根据这张图,我决定选ADA进行套利操作。

操作结束后,本金剩余267 USDT,接下来就是耐心等待了。

如果币的走势跟之前一样,那么每天会有1一个点的收益,扣除日借币利率万5,平均一天收益2.5 USDT。

期望明天能看到好结果。

2021-5-7:

资金费率和利息是每8小时计算一次,昨天到今天已经计算了5次费率和利息了。267本金,其中一半132本金10倍杠杆开多,借了1326 ,每次扣息 0.43,扣了5次,共2.0;一半本金10倍合约做空,费率结算5次,-0.12+1.3+0.16+2+2.1=5.44。 算下来2天赚了3.4,1.7/267=0.6%,一个月能赚18%。

发现之前万5的利息不对,万5是非USDT的利息,USDT的日利息是千一。而我加了十倍杠杆,意味着月利息30%。

也就是说之前我也为一个月能赚40%,但实际上30%的钱用来交利息了。

这个利息不是必交的,因为可以不用杠杆。

比如说:总本金 200

| 本金 | 项目 | 杠杆 | 杠杆后本金 | 月利润率 | 月利润 |

|---|---|---|---|---|---|

| 100 | 现货做多 | 10 | 1000 | -3% | -30 |

| 100 | 合约做空 | 10 | 1000 | +5% | +50 |

| 本金 | 项目 | 杠杆 | 杠杆后本金 | 月利润率 | 月利润 |

|---|---|---|---|---|---|

| 150 | 现货做多 | 3 | 450 | -3% | -13.5 |

| 50 | 合约做空 | 9 | 450 | +5% | +22.5 |

| 本金 | 项目 | 杠杆 | 杠杆后本金 | 月利润率 | 月利润 |

|---|---|---|---|---|---|

| 180 | 现货做多 | 1 | 180 | 0 | 0 |

| 20 | 合约做空 | 9 | 180 | +5% | +9 |

可以看出,如果不加杠杆月利润4.5%,加了杠杆,月利润10%,差别还是很大的。

另外一点关键的是,月利润不一定会有5%。因为我只能拿到最近一个月的资金费率信息,并不清楚之前的费率是如何波动的。更关键的一点是,虚拟货币的周期性非常强,可能这个月大家都在炒这个币,下个月,大家换一个币炒了。

我跑了一下过去一个月的数据:

[[‘XRP-USDT-SWAP’, 0.5521713000000001, 30.0], [‘ADA-USDT-SWAP’, 0.5203776000000002, 30.0], [‘EOS-USDT-SWAP’, 0.5027828999999999, 30.0], [‘BSV-USDT-SWAP’, 0.4430455000000001, 30.0], [‘LTC-USDT-SWAP’, 0.3946918999999999, 30.0], [‘BCH-USDT-SWAP’, 0.3300682999999999, 30.0], [‘FIL-USDT-SWAP’, 0.30086609999999997, 30.0], [‘DOT-USDT-SWAP’, 0.2892494, 30.0], [‘BTC-USDT-SWAP’, 0.2880251, 30.0], [‘DOGE-USDT-SWAP’, 0.2861908000000001, 30.0], [‘TRX-USDT-SWAP’, 0.2766881, 30.0], [‘ETH-USDT-SWAP’, 0.262205, 30.0], [‘ETC-USDT-SWAP’, 0.2554423, 30.0], [‘LINK-USDT-SWAP’, 0.2527277500000001, 30.0], [‘1INCH-USDT-SWAP’, 0.23550375000000007, 30.0], [‘MATIC-USDT-SWAP’, 0.08314529999999999, 30.0]]

可以看出,过去一个月内,利润超过30%(已经把10倍杠杆算上了)的虚拟币没有几个

月利润5%,10倍杠杆,(50%-30%)/2=10%

月利润4.5%,10倍杠杆,(45%-30%)/2=7.5%

月利润4%,10倍杠杆,(40%-30%)/2=5%

月利润3.5%,10倍杠杆,(35%-30%)/2=2.5%

月利润3%,10倍杠杆,(30%-30%)/2=0%

月利润2.5%,10倍杠杆,(25%-30%)/2=-2.5%

月利润2%,10倍杠杆,(20%-30%)/2=-5%

根据历史数据,过去一个月的利润基本在2.5%-3.%之间,我还是选择不加杠杆,少赚点。

2021-5-8:

假设10倍杠杆,月赚10%,如果下个月跌到2%,亏损5%,能亏2个月。

还是用10倍杠杆吧。

花了11500,买了1737 USDT。

之前挖矿的 267 USDT交易清仓,拿到272 USDT。

现在总本金2009 USDT。

本来想交易,尴尬的事发生了,我先开空仓,结果多仓开不了,因为ADA/USDT 10倍杠杆只能借2000USDT。只能把空仓平了,直接亏损20 USDT。

意味着,10倍杠杆的本金只能有200 USDT,这就很尴尬了。

本来想ADA,XRP,EOS各买200 USDT,先买了ADA,结果发现XRP/USDT 10倍杠杆最多可以借3万USDT,无语了。

最终买的结果如下:

| 本金 | 项目 | 杠杆 | 币价 | 个数 |

|---|---|---|---|---|

| 165.0926 | ADA现货做多 | 10 | 1.64927 | 1000 |

| 164.84 | ADA合约做空 | 10 | 1.64785 | 1000 |

| 804.9069 | XRP现货做多 | 10 | 1.60781 | 5000 |

| 805.22 | XRP合约做空 | 10 | 1.60992 | 5000 |

先这样看几天,以后还是只买一个币,算收益也方便。

2021-5-8 10:07 总资产 1980 USDT。

2021-5-9:

昨天 SHITB在OK上线了,用剩余的60 USDT买了一点,涨了50%就卖了。

现在总资产2010 USDT。

感觉现在到了牛市晚期,什么币都能涨。当年17年的时候,币圈牛市是很多大V发币割韭菜。现在的币圈牛市是,大家都知道这是空气币,都是来投机的。

2021-5-9:

之前说很多币种在10倍杠杆下,只能借2000 USDT,导致可选的币种被大幅限制。

今天把交易量排名前40的币种都选出来,重新算一遍。

加杠杆:

[[‘XRP-USDT-SWAP’, 0.5318302000000001, 30.0], [‘EOS-USDT-SWAP’, 0.5018482000000001, 30.0], [‘LTC-USDT-SWAP’, 0.3804901, 30.0], [‘BCH-USDT-SWAP’, 0.33284120000000006, 30.0], [‘UNI-USDT-SWAP’, 0.30642715000000004, 30.0], [‘TRX-USDT-SWAP’, 0.3029349000000001, 30.0], [‘FIL-USDT-SWAP’, 0.28207424999999997, 30.0]]

[[‘XRP-USDT-SWAP’, 0.1033471, 7.0], [‘EOS-USDT-SWAP’, 0.1026136, 7.0], [‘LTC-USDT-SWAP’, 0.07806819999999999, 7.0], [‘BCH-USDT-SWAP’, 0.0745935, 7.0], [‘ETH-USDT-SWAP’, 0.07235620000000001, 7.0], [‘FIL-USDT-SWAP’, 0.0553179, 7.0], [‘UNI-USDT-SWAP’, 0.05371945, 7.0]]

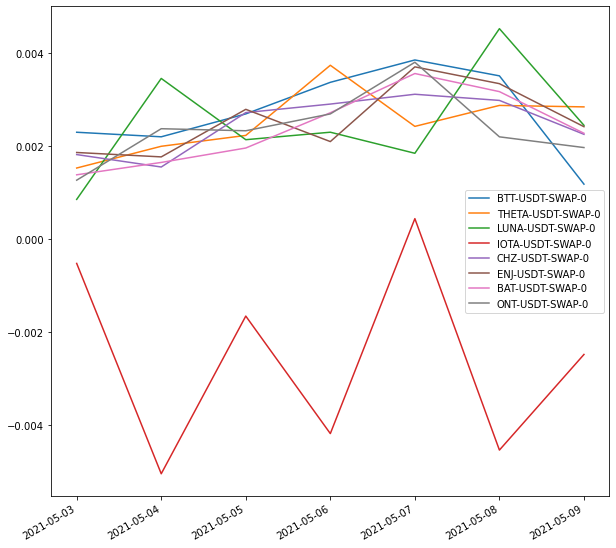

不加杠杆:

[[‘BTT-USDT-SWAP’, 0.10239367000000002, 30.0], [‘CHZ-USDT-SWAP’, 0.09088796999999998, 30.0], [‘XEM-USDT-SWAP’, 0.08783745, 30.0], [‘THETA-USDT-SWAP’, 0.08556111, 30.0], [‘ENJ-USDT-SWAP’, 0.08497000000000002, 30.0], [‘BAT-USDT-SWAP’, 0.08191098999999999, 30.0], [‘KSM-USDT-SWAP’, 0.07331431, 30.0], [‘ATOM-USDT-SWAP’, 0.07015197999999999, 30.0], [‘IOTA-USDT-SWAP’, -0.08472428000000001, 30.0]]

[[‘BTT-USDT-SWAP’, 0.01925654, 7.0], [‘ENJ-USDT-SWAP’, 0.017308050000000002, 7.0], [‘LUNA-USDT-SWAP’, 0.01677897, 7.0], [‘CHZ-USDT-SWAP’, 0.01647071, 7.0], [‘THETA-USDT-SWAP’, 0.01638456, 7.0], [‘ONT-USDT-SWAP’, 0.01612248, 7.0], [‘IOTA-USDT-SWAP’, -0.01826639, 7.0]]

可以看出,加杠杆,收益最大的是XRP,月收益:(53%-30%)/2=11.5%

不加杠杆,收益最大的是BTT,月收益:10%/2=5%

现在把ADA的合约平仓了,只剩XRP的合约,以后每周统计一次趋势,然后决定是否要更换合约。

2021-5-9 总资产 2020 USDT。

2021-5-10:

早上把10万换成了15082 USDT,汇率6.63

根据昨天的结果和下图:

打算这15000不加杠杆买BTT。一个原因是10倍杠杆时,每次资金费率要高于0.03%,收入才能大于利息。相当于每日0.09%的收入都用来付利息了。第二个原因是没有几个币种支持借10万美元,如果杠杆加的低,不如不加。

| 本金 | 项目 | 杠杆 | 币价 | 个数 |

|---|---|---|---|---|

| 804.9069 | XRP杠杆做多 | 10 | 1.60781 | 5000 |

| 805.22 | XRP合约做空 | 10 | 1.60992 | 5000 |

| 13500 | BTT现货做多 | 1 | 0.0073351 | 187万 |

| 1500 | BTT合约做空 | 9 | 0.0073 | 187万 |

2021-5-10 开仓前总资产 2020+15082=17102,购买开仓后,总资产17009。

2021-5-11:

统计一下手续费:现货/杠杆交易 0.1%,永续合约手续费 0.05%

这意味着,如果合约的预期亏损超过0.15%,那么合约就可以清仓了。

早上看了一下,XRP的合约,在接下来2次资金费率结算中,预期亏损0.09%,加上杠杆利息0.3%*2,共亏损0.15%。于是手动清仓了。

合约的资金结算预期是有实时数据的,因此需要程序来实现亏损前的自动清仓。

等程序写好后,用程序来实现自动的合约平仓。

2021-5-13:

已经写好了程序,会自动读取和计算预期亏损,如果预期亏损超预期,主动发邮件。

早上这个程序刚跑,就告警出来了。预期的资金费率为-0.3%,是需要平仓了。

把BTT平仓了,看账单记录,从10号开始买入,总共赚了 14.1+5.3+13.5-7.2+14.9-2.5+15.5+5.7+4.3=63.6

平仓后,总余额为17021。

加下来就是物色新的品种了:

[[[‘BTT-USDT-SWAP’, 0.08736365, 30.0], [‘CHZ-USDT-SWAP’, 0.07877546000000002, 30.0], [‘XEM-USDT-SWAP’, 0.07604761000000002, 30.0], [‘THETA-USDT-SWAP’, 0.07543570999999999, 30.0], [‘ENJ-USDT-SWAP’, 0.07220811000000002, 30.0], [‘BAT-USDT-SWAP’, 0.07053606, 30.0], [‘KSM-USDT-SWAP’, 0.06105158999999999, 30.0], [‘NEO-USDT-SWAP’, 0.06075910000000001, 30.0], [‘IOTA-USDT-SWAP’, -0.10310536000000001, 30.0]]]

[[[‘BTT-USDT-SWAP’, 0.035494450000000004, 15.0], [‘ENJ-USDT-SWAP’, 0.0328735, 15.0], [‘THETA-USDT-SWAP’, 0.031715169999999994, 15.0], [‘CHZ-USDT-SWAP’, 0.031600420000000004, 15.0], [‘BAT-USDT-SWAP’, 0.030899339999999997, 15.0], [‘IOTA-USDT-SWAP’, -0.05022516, 15.0]]]

[[[‘LUNA-USDT-SWAP’, 0.017621570000000003, 7.0], [‘BTT-USDT-SWAP’, 0.01627617, 7.0], [‘ENJ-USDT-SWAP’, 0.01598841, 7.0], [‘BAT-USDT-SWAP’, 0.015837369999999996, 7.0], [‘THETA-USDT-SWAP’, 0.015134419999999997, 7.0], [‘XEM-USDT-SWAP’, 0.01503302, 7.0], [‘CHZ-USDT-SWAP’, 0.014635970000000002, 7.0], [‘ONT-USDT-SWAP’, 0.014453380000000002, 7.0], [‘IOTA-USDT-SWAP’, -0.01780068, 7.0]]]

看数据,过去7天,最优秀的是LUNA,但过去15天并不优秀。ENJ在过去7天和15天都优秀,于是选这个币。

其实这里涉及到一个问题,就是我应该选过去7天最优秀的币种,还是选过去15天最优秀的币种。等过几星期有历史数据后,就有结论了。

| 本金 | 项目 | 杠杆 | 币价 | 个数 |

|---|---|---|---|---|

| 15120 | ENJ现货做多 | 1 | 2.1 | 7200 |

| 1680 | ENJ合约做空 | 9 | 2.1 | 7200 |

2021-5-13:

晚上看了一下,BTT的资金费率并没有变为负的。早上临时变为负的,是因为8点的时候,有16万张做多合约被强行平仓了,也就是16万1万0.0058=928万美元资金的合约爆仓了。

以后看到资金费率为负时,不要急着平仓,可能等到费率结算时,费率就变回正的了。

2021-5-18:

之前提到,如果我选的币不好,一个月可能赚不了5%,一个月赚2%还是会有的。刚刚算收益的时候,发现之前的算法不够准确。

之前是按 合约做空的本金*收益率=收益 进行计算的。

但实际上,合约个数* 币价*收益率=收益 才是正确的计算方式。

这里的差别在于,开仓时的币价,不代表是最终的币价。

意味着,如果币涨价了,那么收益会变多;如果币跌了,收益会变少。

比如 ENJ,在我买入的时候,币价是2.1,现在币价是1.8,导致我的收益减少,同时多出2500可用的USD。

把多的钱加仓了。

| 本金 | 项目 | 杠杆 | 币价 | 个数 |

|---|---|---|---|---|

| ENJ现货做多 | 1 | 1.846 | 8100 | |

| 随币价波动 | ENJ合约做空 | 9 | 1.846 | 8100 |

2021-5-19:

之前提到同时做多和做空,不会爆仓。早上去看了官方的说明文档,发现之前理解的不全。

最早提到的杠杆做多和合约做空,是永远不会爆仓的,因为计价币种都是USDT。

但现货做多和合约做空是可能有一个仓位爆仓的,因为现货与合约的计价币种是2个。

交易所提供了自动借币与自动换币2种模式,可供选择。但这2个模式的前提是,账户里要有5万USD,可惜我没有。

这意味着,我需要留出仓位来,防止暴涨导致合约被强平。

2021-5-19:

晚上币圈发生了大跌,BTC从早上的4万4千美元,跌到最低点3万美元;ETH从早上最高3500美元,跌到最低1800美元,接近腰斩。

我去看了一下我的合约,因为我是合约做空,在币下跌的时候,是不会爆仓的。

发现合约的价格居然比现货低了,低了0.4%,这意味着如果我卖掉合约和现货,能赚到其中的差价。

把合约和现货清仓了,总本金17172 USDT,相较于5月13号的17021,赚了150,0.8%。7天0.8%的利润,挺高了。

现在分析,牛市来了,我小赚,赚资金费率;熊市来了,我也小赚,赚合约与现货的价差。除非是大牛市,一天涨10%,把我爆仓的那种,才可能亏钱。

这几天先观察一下,等币圈形势稳定了,再重新开始操作。

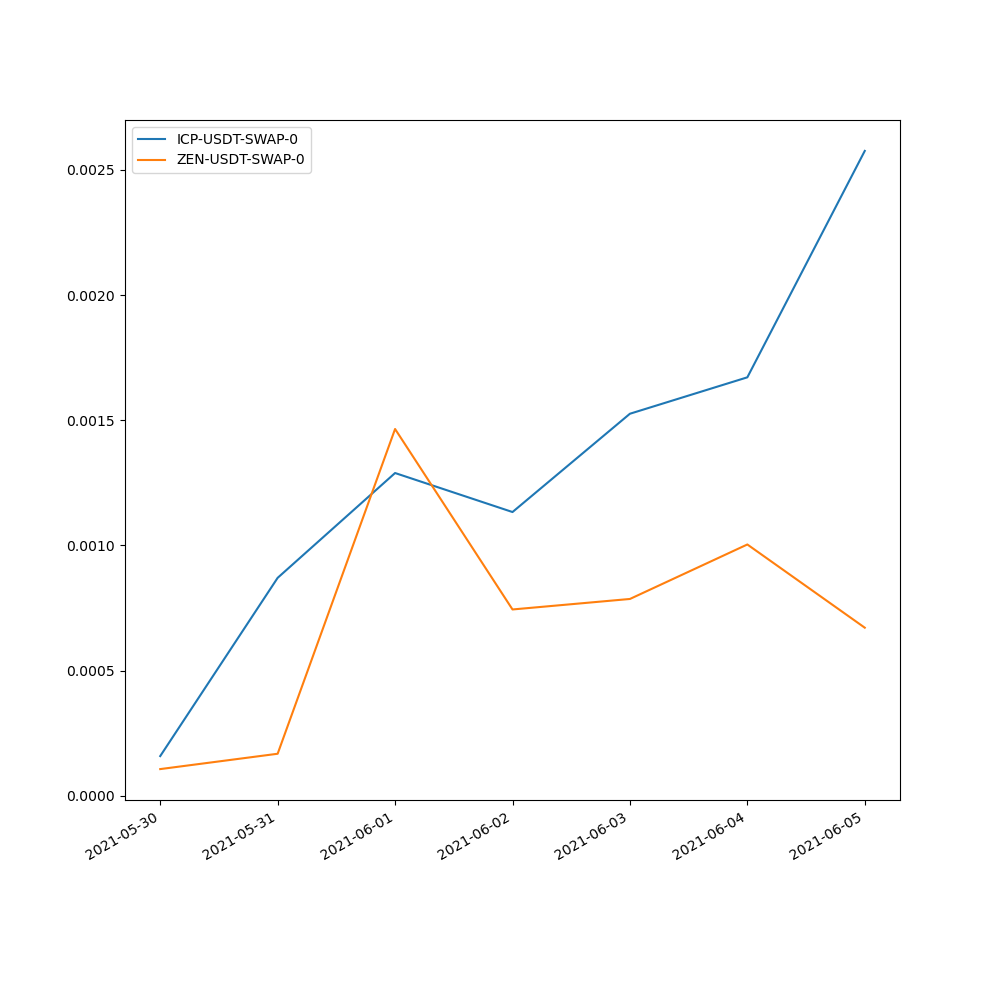

2021-6-3:

总本金 17250 USDT,现在仓位是 1362 USDT+0.53 ETH 在挖矿,剩余本金14568 USDT。

看最近的大盘,只有一个币种符合投资要求。

[[‘ICP-USDT-SWAP’, 0.00717416, 7.0], [‘ZEN-USDT-SWAP’, 0.005316310000000001, 7.0]]

之前是7天能赚1.5%,现在7天只能赚0.7%,收益直接腰斩。

打算接着观望。

2021-6-4:

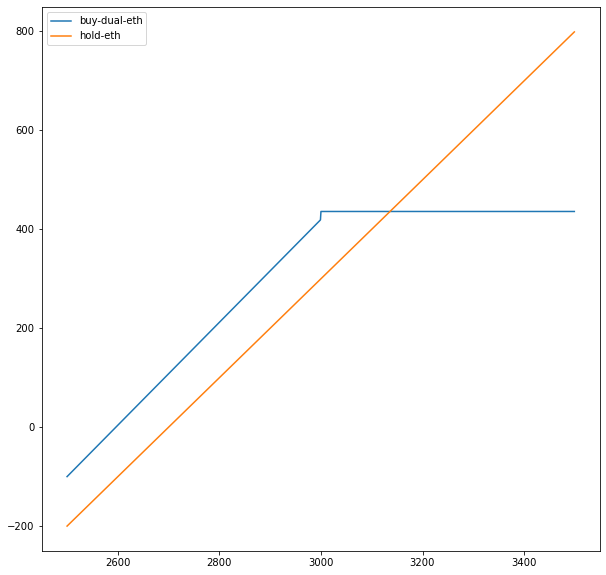

今天看到一个很神奇的金融产品,叫双币宝。看了一下,类似期权。

交易规则如下:

假设投资1ETH,ETH现价2000,如果一个月后,ETH价格在3000以下,按120%的年化,返还1.1ETH;如果ETH的价格在3000以上,按3000计算,返还3300 USDT。

可以看出,如果ETH在一个月内的价格超过3300,那么你只能获得锁定的最高收益;如果ETH在一个月内急速下跌,你是可以获得更多的ETH,但按美元计价是亏的。

但如果你本来就持有ETH,只是担心行情会向下发展,是可以选择这个产品的。

打算明天转钱过去试一下。

2021-6-5:

把ETH换成USDT,总本金17329 USDT,转3000USDT到gate交易所,Ok交易所剩余14329 USDT。

在gate交易所买了1ETH,进行投资。

6月18号到期,年化118%,如果ETH价格高于3000,到手3136USDT;如果ETH价格低于3000,到手1.04ETH。

其实就是交易所把看多和看空期权封装成稳赚不赔的理财产品,吸引普通人来买。而卖方是精心计算过,是不会亏的。

对我来说,我对数学模型没那么精通,这个产品的收益和风险可以接收。

2021-6-5:

画了一张图,比较单纯持有ETH和买这个金融产品的收益:

可以看出如果到期前,ETH价格低于3100,是买双币宝的收益高;如果ETH暴涨,收益是单纯持有ETH的收益高。

我觉得ETH将来会涨,但不愿意单纯持币,先买这个产品试试。

2021-6-6:

又重新跑了一下程序,过去7天的收益:

[‘ICP-USDT-SWAP’, 0.00922294, 7.0], [‘ZEN-USDT-SWAP’, 0.004942930000000001, 7.0]

可以看出ICP这个币种的7天收益上升到0.9%了,而且走势向上,可以买了。

| 本金 | 项目 | 杠杆 | 币价 | 个数 |

|---|---|---|---|---|

| ICP现货做多 | 1 | 105 | 120 | |

| 随币价波动 | ICP合约做空 | 9 | 105 | 120 |

2021-6-9:

刚赚钱没几天,昨天又是大跌的一天。ETH一天跌了15%,ICP一天跌了20%。看了一下资金费率,已经是负的了,手续费都还没赚回来。

把资产平仓了,剩余总本金14284,买之前是14329,亏了45 USDT的手续费。

说明赚钱不能急,等到牛市来了再进场,7天收益率至少达到1%,我再入场。

2021-6-18:

之前买的ETH理财产品到期了,到手1.045ETH。

再买了下周五到期的双币宝,年化100%,挂钩价2400,现价2200,价差200.

2021-6-26:

上周买的双币宝到期了,收到 1.019 ETH。

再买了下周五到期的双币宝,年化93%,挂钩价2000,现价1831,价差200.

2021-7-10:

2周前买的双币宝到期了,结算价格为2119,到手2071 USDT。重新以2166的价格买了0.9552 ETH.

之前2次赚了0.06 ETH,所以总的还是赚的。

看了一下双币宝,没有高利率的产品了,大家都不看好ETH的涨幅。

感觉以太坊已经到底了,大家都认为到了熊市,而且资金费率首次变为负的。

打算用这些ETH以2倍杠杆,现货做多。不用合约做多的原因是,如果将来进入牛市,那么收取的资金费率是比杠杆的贷款利率高的。

最终以1.09 ETH做多,借了2000USDT,天利率0.02%,年化7%,换成了0.94 ETH。杠杆后总资金2.03ETH。

2021-7-19:

现在ETH的价格稳定在2000波动,之前是以2800的价格换成ETH的,小亏。

牛市的时候,大家都认为资产会涨到天上去。一旦有小跌,就看到很多大V发文章说是抄底的好时机。

但事实是,想要赚钱,需要在熊市的时候入场,在牛市的时候退出。

之前已经听过很多次“在别人恐慌的时候贪婪,在别人贪婪的时候恐慌”。但一直不知道应该怎么操作。最近在看陈嘉禾的《投资精要》,感觉里面写的很好:

事实上, “在别人恐慌的时候贪婪,在别人贪婪的时候恐慌”这句话的表述,并不完全准确。笔者以为,更准确的描述应该是“在别人绝望时贪婪,在别人癫狂时恐慌。而在别人恐慌和贪婪时,只要价格还不是那么离谱,就不要轻易做出判断”。也就是说,当我们在市场上听到恐慌抑或贪婪的声音时,我们必须仔细判断,这种声音究竟是如何发出的呢?恐慌声音的发出,是因为这种资产真的已经跌到极为低廉的估值了,还是因为投资者太关注这个市场,同时预期太高,所以才会因为一点点不满意就感到恐慌的呢?贪婪情绪的产生,是因为这个市场真的已经太贵了,还是因为价格从非常低廉的底部开始反弹,短期反弹空间太大,从而引发投资者对短期过快涨幅而不是真正高估值的“贪婪”情绪呢? (在2006年上证综指1 500点、2014年同一个指数快速突破2 500点的时候,我们都曾听到这种声音。)

现在很多软件都会统计市场的贪婪恐慌指数,这个指数不能作为投资的参考。真正能参考的是市场是否真的的绝望了,或者真的的疯狂了。

总结一下:

1.资产价格是不会涨到天上的,所谓的永恒牛市只是市场在疯狂时的假话。所谓的这次牛市跟过去的牛市不一样的假话,都只是重蹈覆辙罢了。

2.错过了这次投资机会,永远会有下次投资机会,没有哪次投资机会是好到无法错过的。

3.判断是否进入熊市,要看市场是否绝望。媒体都说虚拟币进入熊市,赶紧抄底的时候还没到底;媒体都觉得虚拟币没有前景,没有新闻报道的时候才是真熊市,这时候才应该入场。

最近中国平安也是一个例子,刚开始跌的时候,论坛里都是加仓买入的帖子;现在跌多了,论坛里又有很多割肉卖出的帖子。赚钱的事不能心急,不能有点回调就觉得这波不上车就没赚钱机会了,赚钱的机会永远会有的。

2021-8-1:

之前提到要信任E大和基金经理的操作,我投资中,完全需要我决策的部分只有虚拟币的操作。

6月3号的时候,总本金 17250 USDT。

现在持仓2 ETH,12291 usdt。ETH价格为$2455,总本金17340,比6月的时候多一点。

我对以太坊的看法如下:

以太坊最高达到4371,按跌50%算,2365开始可以抄底;按跌80%计算,874是大底。

现在我持有的2 ETH,成本价在2300左右。

计划1748(4371* 0.4),买入2 ETH;1311(4371* 0.3),买入3ETH;874(4371*0.2),买入5ETH。

如果以太坊向上涨,突破历史最高点,我把手中的持仓卖出。

2021-9-4:

以太坊已经破了4000 USD,马上就要破历史新高。现在手上有2个ETH,打算哪天ETH的日线不再向上突破,卖掉1.5个ETH,剩下0.5个ETH留作观察。

2021-9-7:

晚上11点的时候,以太坊突然在半小时内,从3800跌到了3000,跌幅20%,然后反弹至3500。比特币也一样,从5万跌至4.2万,然后反弹至4.7万。一来一回,把5倍以上做多的杠杆多爆掉了。

手上的ETH没有任何操作,没买也没卖,就继续放着。

2021-11-7:

以太坊又创历史新高了,4600 USD。现在有个困难,就是不知道应该什么时候卖出。我看资金费率,看多空比,看合约持仓量,没发现有效的指标。

但既然以太坊第一次新高是4400,第二次新高是4600。那么我猜测本次最高也是4600,于是按市价挂单卖出,4500 USD卖出。

之前的总本金是17102 USDT,现在总剩余本金21534 USDT,赚了4432美元。

现在OK交易所提供智能网格交易,只要输入网格参数,就帮你自动买卖。

打算用40%的钱做网格,60%的钱留下来抄底。也就是8000 美元做网格,剩下13500做抄底。

网格的最高价定在历史最高价的80%,4600*0.8=3600;网格最低价定在2500。共5个网格。

接着创建抄底的买单:920的价格买入6 EHT,1380买入 3 ETH,1840买入2 ETH。

接着就等交易的自动完成了。

2021-12-5:

之前ETH网格用的历史最高价是4600,前些天,以太坊创历史新高,4800

重新调整网格的最高价为4800*0.8=3840;网格最低价定在2500。共5个网格。

2021-12-22:

今天又看到一个暴富的故事,是一个人卖NFT,一张代码的图片,卖了2 ETH,8000美元。

我也打算尝试一下。

在opensea上创建NFT非常简单,但如果想卖NFT,要交保证金。

我从10月15号挖矿到今天,累积有差不多700 RMB的收入。我把拿到的btc兑换成ETH,到手0.027 ETH。打算提现到钱包的时候,显示一次提现需要交网络费用300元。我只能把ETH又换成了xrp,共129 xrp。提现到gate交易所,换成106 USDT。gate交易所之前累计有425 USD,现在累计531 USDT,换了0.116ETH,剩余129 USDT。

提取ETH到metamask钱包,到账0.116 ETH,付了保证金0.03ETH,挂了2个图片上去玩一玩。

2022-1-22:

以太坊从11月11号达到最高点4871后,开始一路波动下跌。12月5号设置网格,当时分为5网,价格从3500-2500。然后1月6号的时候,大跌11%,收盘3396,买入一网。随后7号买入第二网,11号买入第三网。昨天跌了13%,今天跌了8%,买入了第四网和第五网。至此网格全部买入。以太坊从高位4870,跌到现在2500,已经跌去一半的市值了。

虚拟币进入真正的熊市阶段,看twitter上的讨论,哀嚎遍野。关于虚拟币大跌的原因,我的看法是虚拟币最近这波大涨是因为美联储放水,大跌也是因为美联储打算加息。美国国债作为无风险收益定价的锚,美联储一加息,地心引力就生效了,各种涨到天上去的资产都会跌下来。包括美股的纳斯达克指数从一月初的15732下跌到昨天的13768,跌了13%。

现在来看,当时设置的网格起始价格还是太乐观了,当时按最高点的80%的价格设置网格最高点。等这轮币圈的熊市结束后,总结一下经验,确定网格的范围。

2022-2-8:

前几天看了《投资要义》这本书,里面提到了期权。我想起虚拟币有期权,很早之前玩过,现在打算重新再看一下。

刚刚在OK交易所上看期权的价格,发现交易所改版了,需要有5万美元的资产,才能开通期权交易权限,原先开通的期权交易权限被收回了。

虚拟币的期权交易就先放一边。

之前做网格全部买入ETH后,网格暂停了,打算等以太坊的日线,连续3天没有上涨时,再卖,重新开始网格。

2022-2-14:

ETH没有继续涨,按3000美元的价格卖出,这次网格从1月份开始,总投入8000 USDT,也就赚了40 USDT。

重新设置网格,按当前价的90%,2700,最为网格最高点;当前价的50%,1500,作为网格最低点。网格占用资金同样为8000 USDT。共12格

2022-3-10:

从2月中旬到现在,以太坊的网格已累计套利8次,总利润326 USDT。网格总本金8000 USDT,收益率还挺高的。最近这段时间的行情正好适合我的网格区间。

2022-6-5:

2月中旬的时候,设置了ETH网格,从2700-1500,共12网,总投入8000 USDT。现在总共套利28次,还持有8网。网格总利润980 USDT,手中持有的8网浮动盈亏-950 USDT。

感觉网格很适合熊市的波动周期,如果ETH最后真的跌破1500,那么网格相当于在不断做T,降低了我手上的ETH持仓成本。

现在ETH已经跌到了1800,相较于最高点4800已经跌去了60%。我估计最低点要等美联储加息缩表后到达,最低点在4800X0.2=960左右。

刚刚发现交易所上了新的交易策略:合约网格。合约网格相较于现货网格,最大的不同是以太坊下跌时,能通过做空合约来赚钱。传统的网格是无法在币价下跌时赚钱的。并且合约自带杠杆,杠杆倍数可以调整非常大。

合约的水太深,我把握不住,还是接着做现货网格。

2022-6-12:

以太坊在一路下跌的过程中,终于跌破了之前设置的网格下限。之前网格设置的是总投入8000美元,在1500-2700区间内进行网格操作,分12网。ETH现价1469,12网已全部买入。

现在持有网格利润1088 USDT和4 ETH。相当于已1750的均价买入了4 ETH,在网格过程中降低了成本。当然现在不一定是以太坊的价格最低点。之前有设置1380 USDT买入3 ETH,920 USDT买入6 ETH。这9 ETH是作为抄底设置的。全部抄底后,持有以太坊的均价为1281美元,是以太坊最高点4871的26%,这个持有价格还是满意的。

如果以太坊真的跌到了1380,我停止网格操作,等到以太坊重新回到上涨区间时,再考虑如果卖出。

当然,有可能虚拟币之后就起不来了,一路走向跌零的过程。以太坊一路下跌到100美元,甚至10美元。我这些钱就算见证这上万亿泡沫破碎的过程,以后就不参与炒作虚拟金融的产品。

2022-6-16:

以太坊现价1088,已经跌破了网格最低价,网格已停止。网格总投入8000 USDT,结束时变成了1088 USDT利润和4 ETH的网格买入。之前设置的1380买入3ETH已操作。加上之前5.12大跌时,买入的2 ETH。总共有9 ETH,成本均价1646 USDT。

现在还有剩余本金6828 USDT,打算先不按之前的计划920直接买入。今年美国的通胀远超预期,超过了当时我设置抄底价的预期。以及美联储加息的力度也远超我当时的预期。最终的抄底,应该要等到通胀预期平稳,美联储加息到后半场再进行抄底。

看了总资产的变动,这次暴跌后,虚拟币一年的利润已经没了,只剩本金了。

2022-08-14:

以太坊已经从最低点900美元的价格,涨到了2000美元。这期间比特币的价格没涨多少,看得出比特币与以太坊的价格走势以完全不同。

问我以太坊为什么会涨,我也不知道。网上的说法是,以太坊会在9月份成功转向POS,大家都看好,所以在涨。

如果以太坊真的在9月份的成功并网,并且以太坊再次上涨,那么我手中持有的9个以太坊,在以太坊的周线不再向上后,卖出一半。就看以太坊能否在美联储的加息周期里走出一个疯牛。

2022-11-19:

现在虚拟币进入了垃圾时间,以太坊现价1200美元,我用剩下抄底的钱,设了1200-600,10网,共6800 USDT本金的网格当做抄底。

2022-11-26

炒币总结

21年开始炒币,是看了Ok的无风险套利,同时手上有挖矿的币,才开始的。如果当时手上没有挖矿的币,估计不会这么顺利地再次开启炒币旅程。

刚开始的时候是拿少量的钱尝试无风险套利,毕竟天上没有馅饼,无风险套利的事肯定不存在。

4月底开始研究,5月份一直在不停地研究,调仓,操作。

后面遇到了519大跌,虚拟币进入了暂时的熊市,原先的无风险套利操作彻底停止了。

6月的时候开始研究双币宝,尝试买了几期。

等到8月的时候,通过前面积累的一点经验,正式开始了自己操盘虚拟币的过程。

初始的划分还是比较靠谱的,先划分长线仓位,最低价按80%算,920美元。回头看,今年6月份,ETH最低确实跌到了881,跟这个价位基本一致。

后面划分网格和长线仓位,40%用于网格,60%用于长线。现在来看,这个划分问题不大。

等到6月份以太坊真的跌到了1000美元的时候,怕了,担心一路下跌没有底。就取消了920美元抄底的买单。

毕竟虚拟币的熊市是第一次碰到,以后再次碰到,相信自己的策略是没问题的。

文档信息

- 本文作者:last2win

- 本文链接:https://last2win.com/2022-eth/

- 版权声明:自由转载-非商用-非衍生-保持署名(创意共享3.0许可证)