前言

最近看了挺多金融投资产品,也了解了其中一些产品的原理。打算写文章介绍一下,顺便加深我对这些产品的理解。

这几天在看的产品是雪球和双币宝,里面都用到了期权,因此打算写一篇介绍期权的文章,作为这2个产品的基础知识。

期权在A股市场并不常见,因为普通人在A股无法交易期权。在港股和美股,普通人都能进行期权交易。美股的期权交易非常活跃,大量散户在购买期权进行赌博。

介绍

期权 (Options)是一种较为复杂的金融工具,其原意指“对期货(未来的标的)的选择权”。购买期权时,合约买方需要支付一定权利金(Premium),此后便具有了在一定时间内选择是否按照约定价格(又叫行权价,Strike Price)进行交易的权利。

期权分为看涨期权(Call Option,又称认购期权)和看跌期权(Put Option,又称认沽期权)两种。再对应购买、卖出两种操作,共可分为四类。买入看涨期权,卖出看涨期权,买入看跌期权,卖出看跌期权。

期权的买方有行使期权的权利,又称行权。期权的卖方有配合卖方行权的义务。

期权标的形式多种多样,本文以股票为例,因为股票大家容易理解。

call option/看涨期权

看涨期权的期权的买方,购买的是从期权卖方“买入”资产的权利,因此又叫认购期权。

看涨期权买方权利:在到期时间前,可以按目标价格买入指定股票,也可以不买。

看涨期权卖方义务:在到期时间前,如果买方想要按目标价格买入指定股票,必须配合,按目标价格,卖出指定股票给买方。

下面举个例子:

期权类型:call option/看涨期权

标的:苹果股票 AAPL

市场价:188 usd 每股

目标价格:200 usd 每股

到期时间:1年后

每股期权价:17 usd

每份期权包含股数:100股

假设有2个人,小明和杰克。小明买入看涨期权,杰克卖出看涨期权。

小明花费了1700(每股期权价格 * 每份期权包含的股数 ),杰克立刻拿到了1700.

假设一年后苹果的股票没涨到200,比如还是188。那么小明作为期权的买家,不会行使期权的权利,因为从市场上买入股票,比从卖家杰克那里按200的价格买入股票更划算。

假设一年后苹果的股票涨到了300,那么买家小明会行使期权的权利,要求卖家杰克按照200usd每股的价格把苹果股票卖给他。

买家收益=股票现价-目标价格-期权买入费。

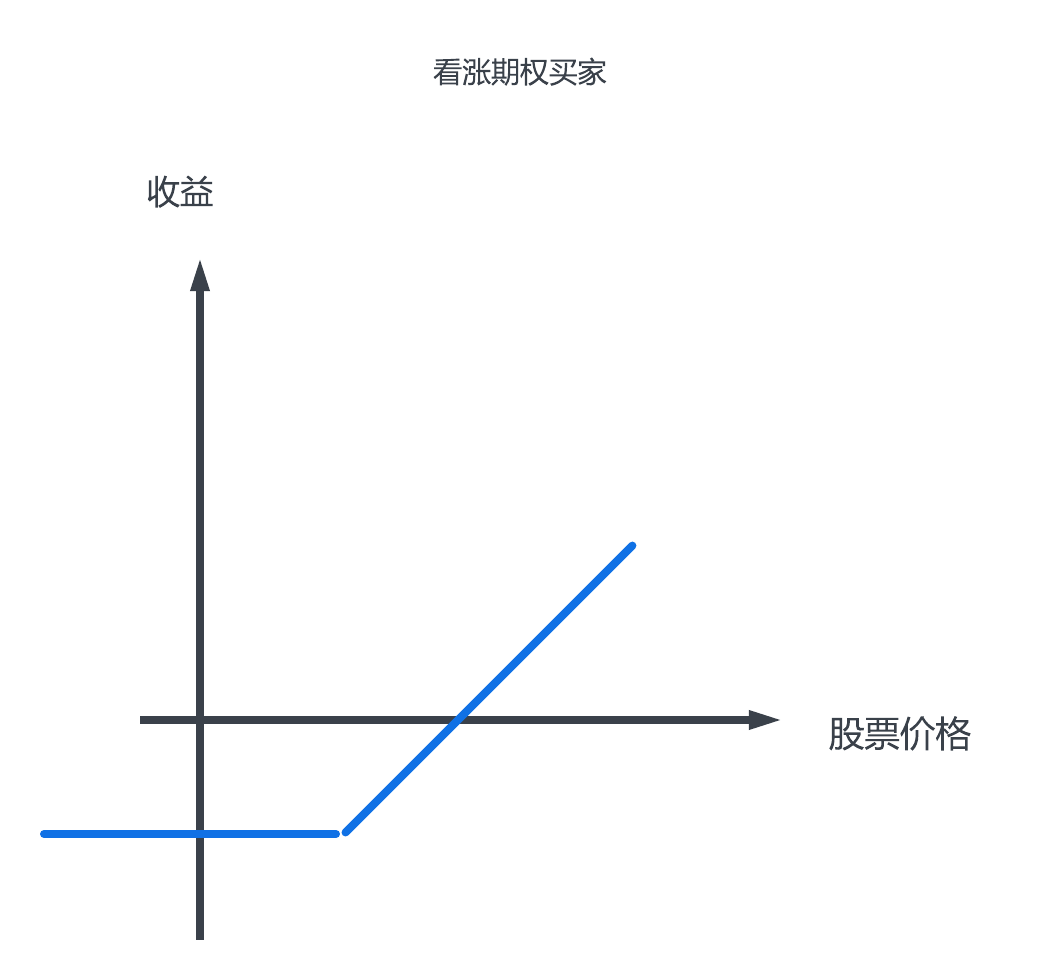

根据这个case,我们可以画一张股票价格对应的收益图

买家收益:

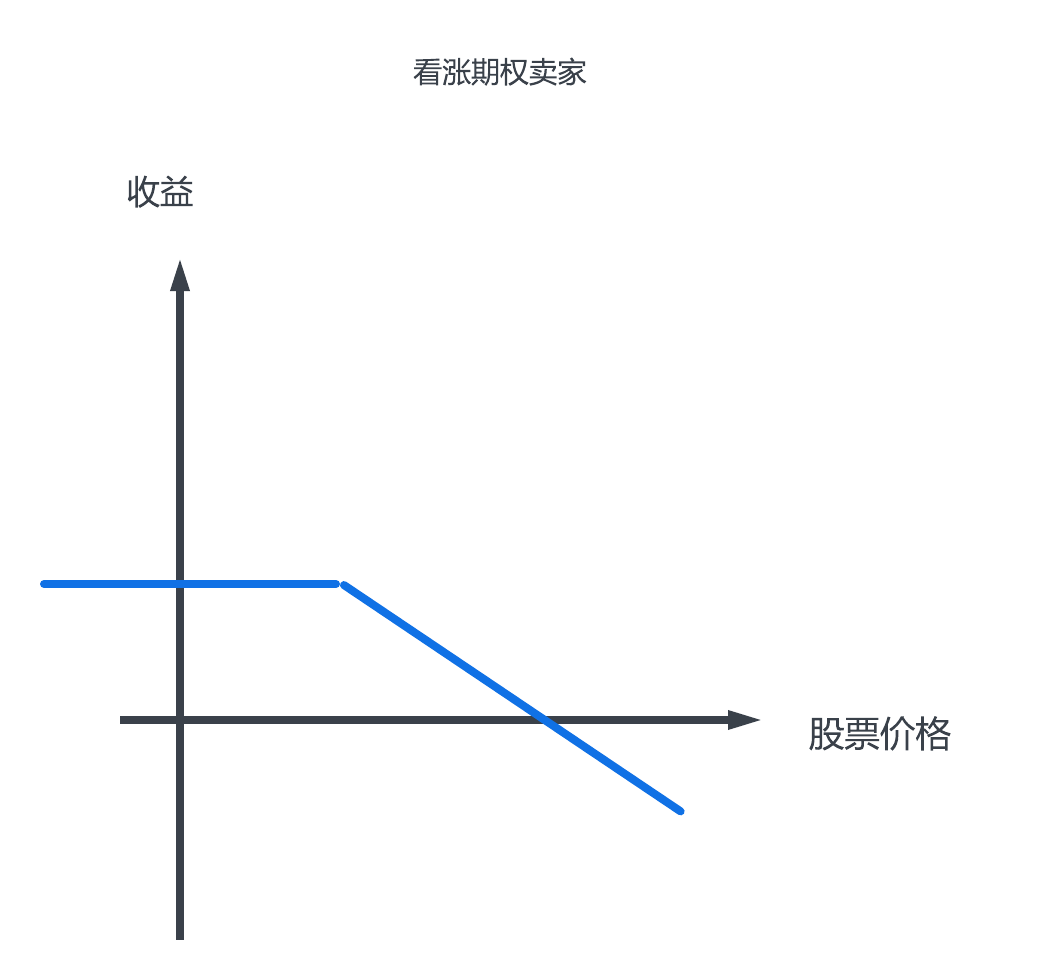

卖家收益:

使用场景

介绍完了看涨期权,估计挺多人应该立刻就发现了看涨期权的一些特点。

买入看涨期权的原因:

1.如果手上持有股票,因为特定原因需要卖出,但担心后续会大涨少赚很多钱。可以在卖出股票后,买入少量的看涨期权作为对冲。这样后续股票大涨,可以赚到后续大涨的钱。这种操作常见于大宗商品,因为挺多大宗商品有时效性,必须卖出。比如大豆供应商在价格低点卖出了一万吨的大豆,大豆供应商会买大豆的看涨期权。这样后续大豆大涨,也能赚到钱。

2.如果手上没持有股票,但觉得股票未来会大涨,因为期权天然存在杠杆,我们可以用少于股票现价的价格,买入对应的股票期权。

卖出看涨期权的原因:

1.手上持有股票,觉得股票价格比较高了,想要卖出,可以卖出看涨期权。这样如果股票后需没有上涨,可以赚到期权费。如果股票上涨了,相当于把股票卖出了,也不亏。

2.手上没有股票,赌博这支股票未来不会上涨,卖出看涨期权,赚点期权费。

可以看到,如果你手上持有股票,期权是一个很好的用于对冲的产品。

但如果你手上没有股票,单纯的想买看涨期权,我是极不推荐的。因为期权相较于股票,最大的缺点是有到期时间。股票在低谷期的时间可能超过你的想象。如果你持有股票,可以一直等下去。但持有期权,到期后,期权就灰飞烟灭了。后面股票的大涨就跟你没关了。

我有个亲身经历的教训,在2022年的3月,我买了中概KWEB的2年期权,2024年1月19号到期。我买入时,kweb价格 28,期权目标价 25,当时觉得中概到了底部,而且期权是2年后到期,这中间的时间肯定够中概回去了。结果期权到期了,KWEB的价格还是25,2年时间,没变化,期权费已经灰飞烟灭了。

如果你手上没有股票,单纯看空股票,想要卖看涨期权,我只能说这件事太疯狂了。

1.不要做收益有限,亏损无上限的事。

2.永远不要做空一支股票。(应该是巴菲特的话)

put option/看跌期权

看跌期权的买方,购买的是选择是否向期权卖方“卖出”资产的权利,因此又叫认沽期权。

看跌期权买方权利:在到期时间前,可以按目标价格卖出指定股票,也可以不卖。

看跌期权卖方义务:在到期时间前,如果买方想要按目标价格卖出指定股票,必须配合,按目标价格,买入指定股票。

下面举个例子:

期权类型:put option/看跌期权

标的:苹果股票 AAPL

市场价:188 usd 每股

目标价格:170 usd 每股

到期时间:1年后

每股期权价:7.4 usd

每份期权包含股数:100股

假设有2个人,小明和杰克。小明买入看跌期权,杰克卖出看跌期权。

小明花费了740(每股期权价格 * 每份期权包含的股数 ),杰克立刻拿到了740.

假设一年后苹果的股票没跌到170,比如还是188。那么小明作为期权的买家,不会行使期权的权利,因为股票市场价卖出188,比按170的价格卖给卖家杰克更划算。

假设一年后苹果的股票跌到了100,那么买家小明会行使期权的权利,按照170usd每股的价格,把股票卖给卖家杰克。

买家收益=目标价格-市场价格-期权买入费。

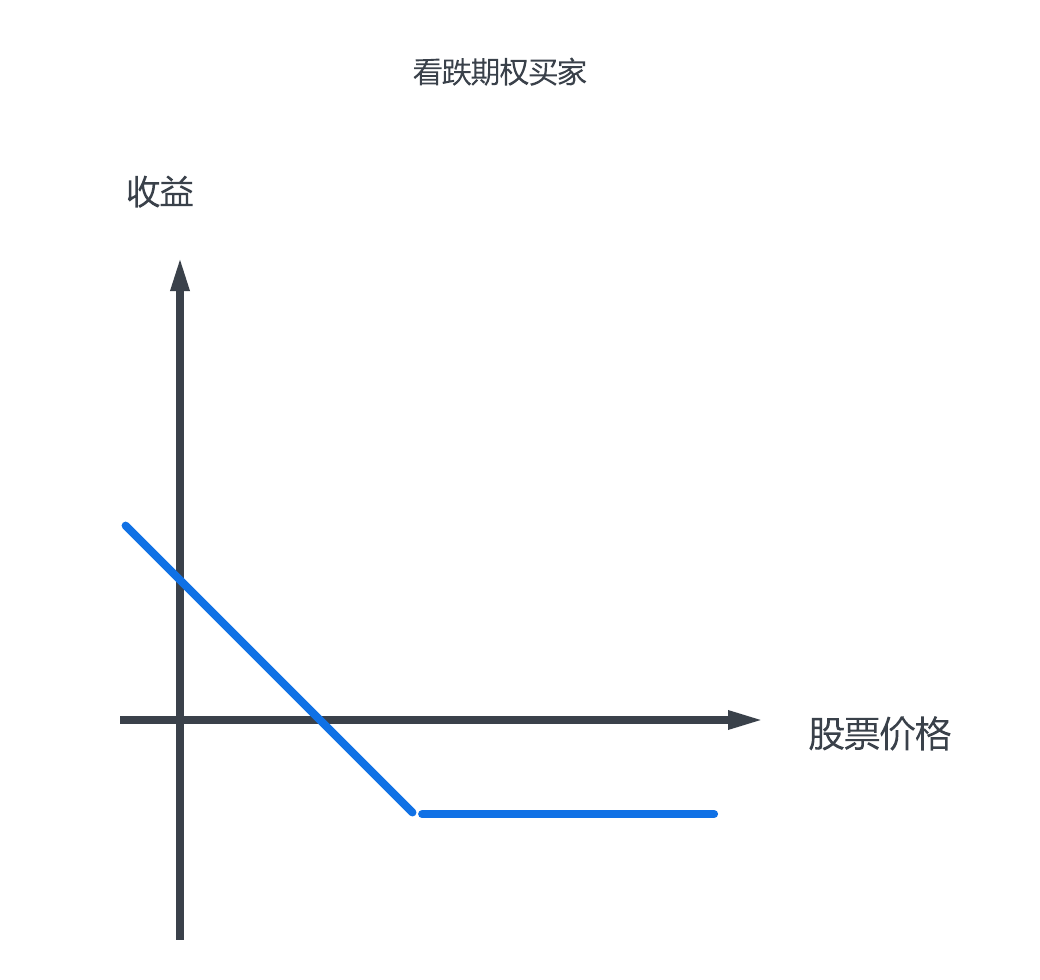

根据这个case,我们可以画一张股票价格对应的收益图

买家收益:

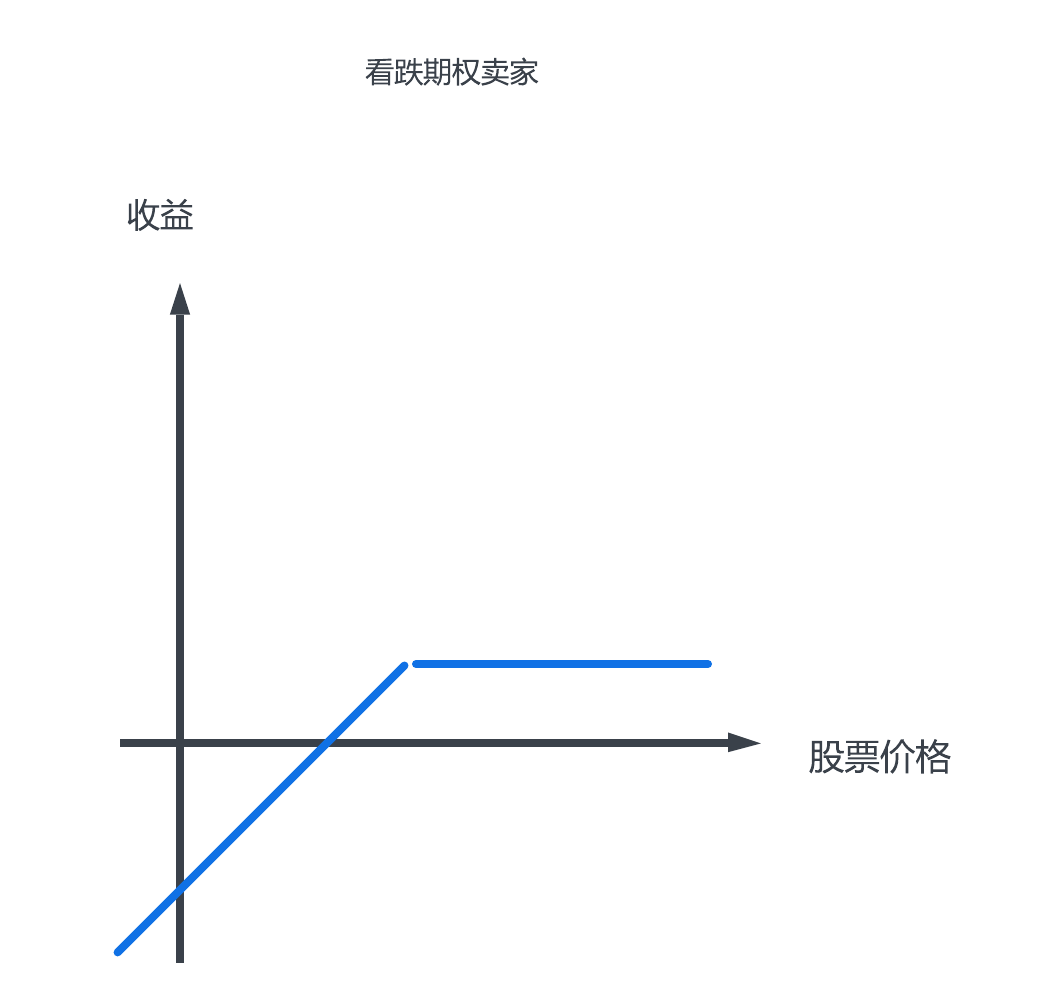

卖家收益:

使用场景

买入看跌期权的原因:

1.如果手上持有股票,因为特定原因不能卖出,但担心后续会大跌导致亏损。可以买入少量的看跌期权作为对冲。这样后续股票大跌,可以少亏很多钱。比如公司在高点授予你股票,一年后解禁,那么可以买入看跌期权,防范大跌的风险。

2.如果手上没有股票,但觉得股票未来会大跌,因为期权天然存在杠杆,我们可以用少于股票现价的价格,买入对应的股票期权。

卖出看跌期权的原因:

1.无论手上有没有股票,觉得股票价格比较低了,想要抄底,可以卖出看跌期权。这样如果股票后续没有下跌,可以赚到期权费。如果股票下跌了,相当于买入股票,也不亏。

2.手上没有股票,赌博这支股票未来不会下跌,卖出看跌期权,赚点期权费。

可以看到,如果你手上持有股票,期权是一个很好的用于对冲的产品。

但如果你手上没有股票,单纯地因为看跌股票,想买看跌期权,我不推荐。因为期权相较于股票,最大的缺点是有到期时间。股票在风口牛市的时间可能超过你的想象。可能一年以后股票才会下跌,而你的期权已经到期了。

如果你单纯看多股票,想要卖看跌期权,我只能说这件事太疯狂了。

后记

这篇文章初步的介绍了期权和使用场景,后续再介绍更深入的内容。

文档信息

- 本文作者:last2win

- 本文链接:https://last2win.com/2024/02/12/option/

- 版权声明:自由转载-非商用-非衍生-保持署名(创意共享3.0许可证)